Sepolti nelle tragedie, ci sono sempre giacimenti enormi di comicità.

Però se non fosse per questi giacimenti la genìa umana non sarebbe sopravvissuta fino ad oggi.

La storia raccontata in questo post di Dario Faccini mi ha illuminato al riguardo.

Non possiamo abbandonare di colpo i combustibili fossili.(nemmeno quelli fissili).

Non li possiamo usare tutti tutti fino al loro esaurimento.

Non ci decidiamo a fare quello che servirebbe ad uscire da questo dilemma, come si diceva una volta, alla chetichella o all'inglese.

Non vorremmo pagare il prezzo, seppure via via più esoso, per entrare in un mondo non così dipendente da queste risorse.

Ma accumuliamo debiti d'ogni genere per mantenere un modus vivendi da Principi rinascimentali.(debosciati, però)

Sempre mi viene in mente Ennio Flaiano:

"La situazione è grave, ma non seria".

Marco Sclarandis

Da:

https://aspoitalia.wordpress.com/2015/03/15/fracklog-il-petrolio-che-rimane-dove/#more-1569.

Fracklog, il petrolio che rimane dov’è.

Tremila pozzi perforati che non

producono una sola goccia di petrolio. E’ il “fracklog”, una strategia

di sopravvivenza per le compagnie USA attive nel fracking.

Di Dario Faccini

Una questione di vita o di morte

Da quando il prezzo del barile è

crollato, le compagnie USA che estraggono il petrolio mediante la

fratturazione idraulica (fracking) devono gestirsi sul filo del rasoio:

da una parte il debito crescente, dall’altra la prospettiva di vendere

il petrolio sottocosto.

E così sono corse ai ripari. Innanzitutto

hanno “rimodulato” le strategie di investimento per 2015, tagliando

generosamente i propri budget di spesa di almeno

100 miliardi di dollari.

Contemporaneamente hanno anticipato la chiusura di impianti di

perforazione(rig) in zone marginali, giunte ormai a fine vita, dove la

bassa produzione non giustificava più i costi operativi. Tutto questo ha

avuto un impatto pesante sul numero di impianti di perforazione attivi

negli USA, con un crollo del 40%.

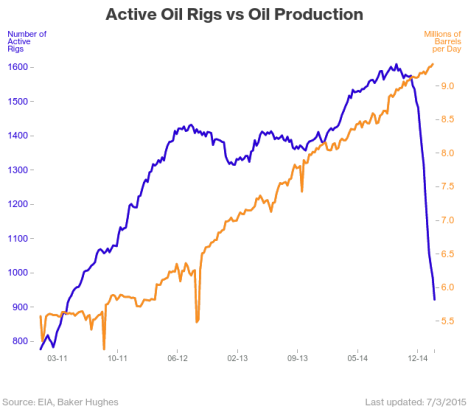

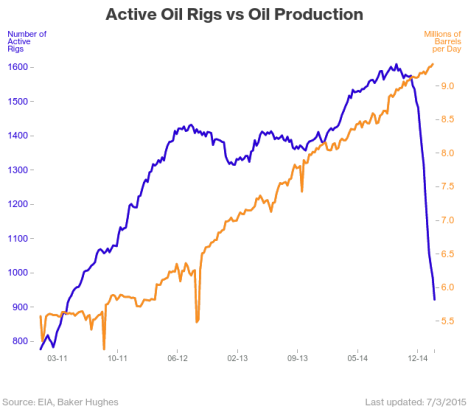

Numero di impianti di perforazione attivi (in blu) e produzione di petrolio giornaliera (in arancione) negli USA.

Da osservare come la produzione

petrolifera abbia però continuato ad aumentare a causa dell’inerzia nel

sistema, e ci si attenda che possa proseguire nella crescita ancora per

qualche mese prima di piegarsi all’ingiù.

Un’ulteriore strategia di sopravvivenza

ha incluso la rinegoziazione dei noleggi per le attrezzature di

trivellazione che vanno accumulandosi inoperose nei piazzali. Solo da

queste operazioni si prevedono riduzioni dei costi di trivellazione e

fratturazione

intorno al 20%.

Infine, c’è un’altra strategia classica per massimizzare il profitto.

Il petrolio con consegna più lontana nel

tempo sta spuntando sul mercato dei ‘future’ petroliferi un prezzo

maggiore di quello a consegna nei prossimi mesi (una conformazione della

curva dei prezzi future chiamata contango). Ciò rende

conveniente pagare il noleggio dei grandi stoccaggi commerciali per

immagazzinarvi il petrolio e venderlo subito emettendo un future con

consegna più ritardata, e quindi a maggiore prezzo, oppure ritardare la

vendita nella speranza che nel frattempo il prezzo di quel future

aumenti ancor più.

Queste prassi, ampiamente in uso in

questi mesi negli USA, contribuiscono a ribilanciare l’incrocio

domanda-offerta nell’immediato mettondo però sotto pressione le capacità

di stoccaggio ed inducendo un forte aumento del livello delle scorte,

ora ai massimi da 80 anni.

Il fracklog

Questo giochino del “te lo vendo dopo”,

già visto in passato, sembra che con il fracking stia assumendo una

nuova dimensione: il fracklog.

La messa in attività di un pozzo mediante la fratturazione idraulica è un’attività che si può dividere in due fasi ben separate.

- La perforazione orizzontale dello strato di rocce a bassa permeabilità che contengono il petrolio.

- La fratturazione della roccia

mediante l’iniezione ad alta pressione di acqua, sostanze chimiche e

sabbia. Questa fase ha bisogno di personale e attrezzature separate

dalla fase precedente, e può arrivare a pesare per ben i due terzi sui costi totali.

E’ solo in seguito alla seconda fase che

il pozzo può produrre petrolio, tipicamente con rapido tasso di declino,

quindi con una produzione spostata per lo più nei primi mesi.

Nelle attuali condizioni di mercato, per

le compagnie può essere allora conveniente terminare la fase 1, magari

già iniziata, e ritardare la fase 2 nella speranza che nel frattempo si

verifichi un rialzo dei prezzi del barile. Ciò comporta complessivamente

un accumulo di pozzi non fratturati che potranno poi essere completati

e messi in produzione all’occorrenza nell’arco di soli tre mesi. Questo

è il

fracklog, un termine coniato da

un recente articolo su bloomberg che deriva dall’unione di

fracking e

backlog, ad indicare la quantità inevasa/arretrata di pozzi che devono ancora essere sottoposti a fratturazione.

Il vantaggio del fracklog per le

compagnie è duplice: nel breve termine si abbattono i costi operativi

mentre nel medio si migliorano i guadagni.

Il fracklog è una nuova possibilità a

disposizione solo delle compagnie attive nel fracking, poiché

nell’estrazione del petrolio convenzionale i profili di declino dei

pozzi sono molto più morbidi e la loro perforazione avviene in un’unica

fase che rappresenta la quasi totalità dei costi operativi.

A tutti gli effetti la strategia con cui

le compagnie impiegheranno questi pozzi per massimizzare il loro

profitto, e l’intrinseca velocità con cui potranno essere resi

operativi, rende il fracklog una possibilità di stoccaggio del petrolio

direttamente nella roccia a costi ben inferiori ad uno stoccaggio

tradizionale.

Secondo Wood Mackenzie e RBC Capital

Markets negli USA ci sarebbero ben 3000 pozzi non completati, ognuno dei

quali potrebbe produrre inizialmente circa 750-1000 barili al giorno.

Quest’ultimo dato appare però

decisamente troppo ottimistico:

il profilo medio di produzione dei pozzi a olio del Bakken inizia con

550barili/giorno nel primo mese al terzo è già a 350barili/giorno; per

l’Eagle Ford sugli stessi tempi si ha 300barili/giorno e

230barili/giorno. Una stima conservativa sui primi tre mesi di

produzione per tutti i pozzi ora in attesa di fratturazione potrebbe

allora oscillare complessivamente intorno al milione di barili/giorno,

per un volume rilasciato di 90 milioni di barili. Per dare un’idea

questo volume rappresenterebbe circa il 130% della

capacità di stoccaggio presente a Cushing (in

Oklahoma, il punto di consegna dei contratti future sul WTI) oppure il

20% di tutti gli attuali stoccaggi commerciali di greggio negli USA. Un

volume di petrolio ‘stoccato nelle rocce’ decisamente imponente.

Gli effetti

Il petrolio estratto con il fracking, il

Light Tight Oil (LTO, petrolio leggero da rocce compatte) dimostrerebbe

così di avere una produzione più flessibile del greggio convenzionale:

in grado di rallentare più rapidamente in risposta ad un calo dei prezzi

(costituzione del fracklog), ma anche di tornare più rapidamente a

crescere in pochi mesi (completamento dei pozzi non fratturati).

A livello di mercato, questo dovrebbe:

- portare più rapidamente al

ribilanciamento tra domanda e offerta di petrolio, con l’eliminazione

dell’attuale sovracapacità (che è stata costituita, non scordiamolo, con

10 anni di alti prezzi del barile);

- pesare successivamente sui prezzi del

barile, con parte della produzione attesa per quest’anno che sarà

spostata avanti anche di molti mesi.

L’effetto complessivo potrebbe essere

quindi quello di una tendenza all’ammorbidimento delle ampie

oscillazioni di prezzo dei mercati petroliferi dovute allo sfasamento

dei cicli di produzione e di investimento nell’estrazione tradizionale

di greggio.

Al di là di questo effetto

‘anti-volatilità’, non dovrebbe esserci un’influenza sostanziale a medio

termine sui volumi di greggio prodotti negli USA con il fracking, se

non forse in senso leggermente negativo: potendo contare su una “scorta”

di pozzi non fratturati, è ragionevole supporre che le compagnie attive

nel fracking saranno probabilmente indotte al tagliare gli investimenti

in nuove perforazioni oltre alle attuali attese del mercato.

Analogamente sembra poco probabile che

possa esserci un’influenza sostanziale sui volumi petroliferi prodotti

globalmente nel medio termine, e in particolare sulla possibilità di

ribilanciare le future perdite di produzione indotte dall’attuale calo

di investimenti. Per il settore petrolifero

si vocifera di un taglio globale di 1000 miliardi di dollari nei prossimi due anni.

Da questo punto di vista sembra funzionare bene

la strategia messa in campo dai paesi Sunniti Opec

del Golfo Persico dalla fine di Novembre 2014: fracking o no, la

decisione di non tagliare la produzione OPEC e quindi non sostenere il

prezzo del barile sta riducendo rapidamente gli ingenti investimenti

petroliferi necessari a mantenere globalmente la produzione al passo con

la domanda nei prossimi anni.

Il mercato petrolifero sta così entrando

in un “new normal” dove i ciclici periodi di sovracapacità produttiva e

bassi prezzi si accorciano a favore dei periodi di scarsità e prezzi

elevati.

Con buona pace di chi, guardando il

grafico del prezzo del petrolio dell’ultimo anno, si affanna a

dichiarare morto il picco del petrolio.

P.S. per i link in colore basta andare su:

https://aspoitalia.wordpress.com/2015/03/15/fracklog-il-petrolio-che-rimane-dove/#more-1569.